こんにちは、アダムです。

今回は税金に関する知識(特に会社員に役立つ)を身につけていただこうと思います。

僕自身、税金の計算方法など全然知らなくて、最近FPの方とビジネスの打ち合わせをしている中で教えていただいたことです。

しかし、今の今まで知らなかった理由は、単純にめちゃくちゃわかりにくいから!!!

ということで、アダム的噛み砕き説明でできる限り税金の初心者でもわかるような内容にまとめました!

算数苦手〜って方でも知らないと損するので、最後まで必見ですよ?☺️

⏬第1回のお金の記事をまだ読んでないよ〜って方は、先に読んでおきましょう!⏬

会社員の税金

給料から引かれる税金の種類

毎月のお給料から引かれる税金としては、所得税と住民税です。

この2種類の他に、社会保険料や年金などがありますが、今回は特に節税につながる所得税と住民税についてご紹介します。

所得税は、源泉徴収に出てくる総所得から給与所得控除額を差し引いた金額からさらに所得控除された課税所得に・・・・

おっと、文章だと全然意味わかりませんね(笑)

図解したので、下の図をご覧ください。

上の図式に自分の源泉徴収の金額と、下の表の自分が当てはまる金額を出せば、最終的に税額が出てきます。

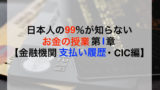

給与所得控除額は例えば、年収500万円の方の場合、真ん中の20%+44万円が適用されます。

つまり、500万円から144万円を引いた356万円が、給与所得になります。

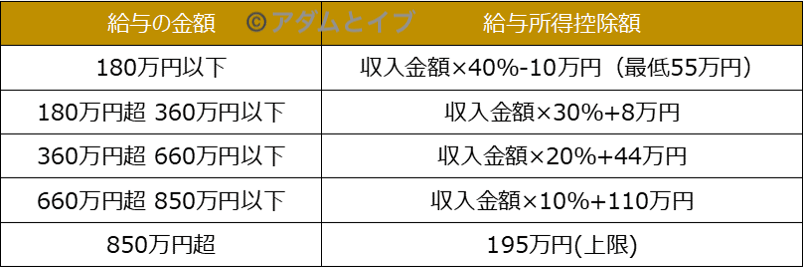

共働きの場合、基礎控除が適用されるので、所得税48万円と住民税43万円が控除されます。

年収500万円の場合、先ほどの356万円から控除額を引いた、265万円が課税所得です。

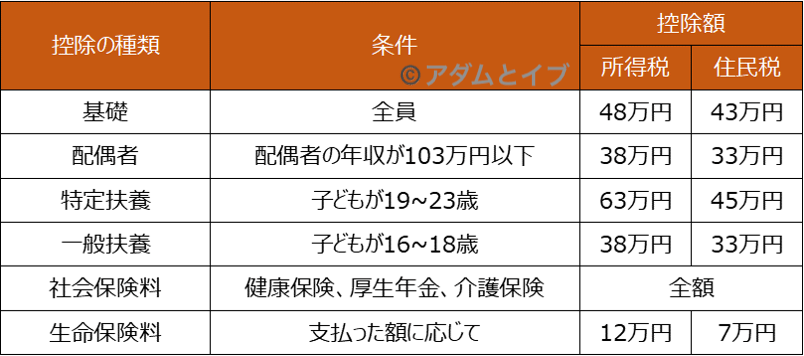

年収500万円の場合、税率は20%なので、先ほどの課税所得256万円に20%をかけた53万円が所得税、住民税が25.6万円となります。

支払い額の決定

支払いは上の通りなのですが、この計算式に出てくる金額を抑えることで、徴収される税金を抑えることができます。

つまり、節税の基本は税金がどのように決定するのかを知り、その計算を自分でできるようにすることにあります。

なんとなく10%くらいかかるんでしょ〜って状態から一歩成長しましょう!!

節税について

節税のポイント

節税するには、ポイントが大きく二つあります。

まず一つ目が、「制度を利用して納税額を抑える」です。

二つ目が、先ほどの式に出てくる「課税所得の部分をいかに少なくするか」です。

課税対象が少なくできるのであれば、額面収入はそのままでも手取りは増えます。

この二つを意識するだけで、単純に手取り額が上がったり、同じ額納めるのでもお得だったりします。

節税方法

方法は正直何種類もあります。

でも、ここで一気に9つとか言われても、何かやろう!って思いますか?

思わないですよね?

僕だったら、へぇーそーなんや〜って思いながら、5分後には鼻くそほじりながらAmazonプライムを見ていると思います。

なので、今回は、ギュギュっと掻い摘んで、厳選3選でお送りします。

毎年できる節税

医療費控除

これは全然超有名ですよね。

年間10万以上の医療費(歯医者のセラミック治療も含む)を支払った方が対象での税金控除制度です。

詳しく説明すると、10万円を超えた分の医療費に所得税率をかけたお金が確定申告をすることで還付金という形で戻ってきます。

計算式は以下の通り。

この医療費控除額に所得税の税率をかけた額が実際に返ってくる税金です。

例として、年収500万円のAくんに登場してもらいましょう。

Aくんは1年間で25万円もの医療費を払いました。

この時、Aくんは徒歩でしか移動しておらず、保険金も受け取らず、住宅ローンも組んでいないとします。

Aくんは年収が500万円なので、所得税率は20%です。

よって、年間の医療費25万から基準の10万円を引くと、15万円。

この15万円に所得税率の20%をかけると、3万円になります。

つまり、確定申告をするとAくんは3万円得することになります。

ちなみに、10万円に満たない方にも適用されるセルフメディケーション税制というものがあります。

セルフメディケーション税制は12000円以上88000円以内のOCT医薬品の購入費を確定申告することで、還付金を受け取れる制度です。

対象となる方の基準としては、健康診断を受けている方なので、会社の健康診断は必ず受けましょう。

投資

投資も節税になること知っていましたか?

FXや株の場合

まぁFXや株などでプラス収支になっていらっしゃる方は節税にはなりませんが、マイナス収支になった方でも、迷わず確定申告しましょう。

損失は3年間繰り越すことができます。

つまり、3年以内にその損失と同額以内であれば相殺することができ、非課税となります。

また、含み益を抱えている状態の方で、ここで決済をして税金の額をあげたくないという方は、そのまま保有して翌年を待つか、同額の空売りをすることで、損益を考えずに翌年に持ち越すことができます。

不動産投資の場合

節税として最も効果があるのは、不動産投資だと個人的には思います。

なぜなら、不動産投資は保険にもなり、赤字決済を作ることで節税効果を遺憾無く発揮するからです。

ただし、不動産投資で節税効果は所得が高ければ高いほど上がるので、必ずしも全員に当てはまる節税法ではありません。

ですが、世間的な悪いイメージとは裏腹に良いことはたくさんあるので、この記事で触りだけでも学んで見てください!

まず、不動産が保険になる理由ですが、不動産のローンを組む際に、団体信用保険というものに加入します。

そして、この保険金によって、不動産投資用の物件の残債が綺麗になくなります。

つまり、仮に死亡したとしても、数千万円の物件が残ります。

あとは、売るなり、家賃収入を得るなり、好きにすることができます。

正直、条件を満たさないとお金をもらえない保険よりもずっとホワイトだと思います。

次に、節税についてですが、ワンルームマンションを投資用としてローンで買うと、月々の返済額が発生します。

返済額を12万円だとして、家賃収入が8万円だとします。

そうすると、毎月4万円が赤字になります。

本来であれば、嘆く部分ですが、この赤字部分を確定申告することで、所得税の課税金額区分を下げることができ、結果として治める税金が少なくなります。

そして、納税額を抑えつつ、オールマイティーな保険にも加入でき、最終的には数千万の不動産のオーナーになれます。

ざっと説明するとこんな感じですが、ちゃんと知ることで節税することができます。

不動産投資についてもっと知りたい!という方、不動産関係の副業を紹介してほしいなど、代理店業にご興味がある方は、是非コメントにて問い合わせていただければと思います。

代理店業に関しては、我々の行動範囲内の都合上、募集は関西のみとさせていただきます。予めご了承ください。

育休利用法

育児休暇、取りたいけど取ろうにも、周りに育休取ってる人が他にいないし取れない。とか、育休に入ったら収入的に厳しい。などといった方いませんか?

どうせ使わない気でいるなら、是非節税に応用して見ましょう!

方法は簡単、育休をボーナスのある月の月末に1日だけとります。

以上です!笑

なぜ節税になるのか、仕組みをご説明しますね!

節税の仕組み

まず、ボーナス月に育休をとる理由は、ボーナスは普段の給与よりも多く税金や社会保険料を支払うことになるので、育休中の税金免除を適用すれば、その分節税効果が高くなるということです。

この方法は、育児休業を取得した月は健康保険料、厚生年金保険料が免除されるという制度を活用します。

この免除の対象となるのは、取得開始日と終了した日の月が違う場合です。

条件さえ満たしていれば、ボーナスの額面から引かれるはずだった14%の保険料たちが惹かれずに済みます。

是非、ご活用ください😆

まとめ

・税金の計算ができて初めて人よりも多くの節税ができる

・医療費が20万円以上の場合は、確定申告しよう

・投資もプラスでもマイナスでも確定申告しよう

・育児休暇の取得は賢くしよう

とにかく、会社員でも確定申告をすることに慣れておいて損はないです!

確定申告は今やネットでサクッとできます♪

初心者にもオススメな確定申告ソフトはマネーフォワード!

無料で使えるので、是非ご活用ください☺️

⏬無料で使える確定申告ソフトのマネーフォワード⏬

コメント

[…] […]